Guía de comisiones y costos ocultos en créditos

Fundamentos del costo total del crédito

Definición de CAE y TAE

La Carga Anual Equivalente (CAE) chilena es un porcentaje que engloba intereses, comisiones y seguros obligatorios, expresados en términos anuales para que el consumidor compare ofertas sin importar plazo o monto. Su equivalente europeo es la TAE, regulada por la Orden EHA 2899/2011 de transparencia y protección del cliente bancario.

Componentes básicos del costo

- Interés nominal o tasa base.

- Comisiones de estudio, apertura, administración y prepago.

- Seguros obligatorios (desgravamen, incendio, cesantía).

- Costos notariales, tasaciones y registro.

Estos conceptos, más cualquier prima de garantía estatal (Fogape, SBA, ICO) deben incluirse en la CAE; omitirlos constituye infracción de transparencia, según la CMF y SERNAC.

Catálogo de comisiones frecuentes y su justificación

Comisión de otorgamiento o apertura

Cubre la revisión de solvencia y formalización del contrato. En Chile suele variar entre 0,5 % y 2 % del monto; en EE. UU., la CFPB la denomina “origination fee” y la considera uno de los “junk fees” de mayor crecimiento.

Comisión de administración o línea

Se cobra de forma anual o mensual por mantener el préstamo activo; la banca española la limita a costos efectivamente incurridos, según el artículo 4.2 de la Orden EHA.

Comisión de prepago

Busca compensar al banco si el cliente cancela anticipadamente. Fogape prohíbe penalizaciones en sus líneas Chile Apoya, mientras que la Unión Europea las restringe al valor económico perdido.

Seguro de desgravamen y pólizas vinculadas

SERNAC ha detectado alzas de hasta 200 % entre entidades; la prima es obligatoria, pero el cliente puede contratarla con un tercero si iguala coberturas.

Cargos notariales y registrales

Deben facturarse al costo (sin sobreprecio) y detallarse en la Ficha de Información Normalizada; ocultarlos en “gastos varios” eleva artificialmente la CAE.

Costos ocultos y “junk fees” bajo escrutinio

Hallazgos del SERNAC

El servicio chileno demandó a varias financieras por cobrar “gastos de cobranza” sistémicos que encarecían los préstamos sin causa justificada.

Investigaciones de la CFPB

En EE. UU. la CFPB abrió una consulta pública sobre las sobrecargas en los costos de cierre hipotecario, donde algunos cargos subieron 400 % en cinco años.

Sesgo en pymes y mercados emergentes

Según el Banco Mundial, las pymes reportan que las tarifas y cargos adicionales de los bancos reducen el acceso al crédito formal, encareciendo la financiación hasta 5 p.p.

Regulación comparada y límites legales

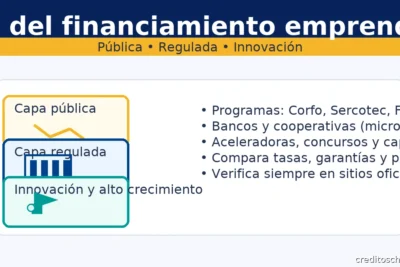

Chile

Normativa CMF y Ley 18 010

La Ley de Tasas Máximas Convencionales fija el techo de interés; la CMF exige publicar CAE y Costo Total del Crédito y mantener la cotización vigente siete días hábiles.

Unión Europea

Orden EHA 2899/2011

Obliga a las entidades españolas a informar la TAE, facilitar Fichas de Información Precontractual normalizadas y limitar comisiones a servicios efectivamente prestados.

Estados Unidos

Truth in Lending Act (TILA) y Reglamento Z

Exigen divulgar el Annual Percentage Rate (APR) y todos los “finance charges”; la CFPB fiscaliza el cobro de “junk fees” que no aporten valor al consumidor.

Cómo detectar y cuantificar los costos ocultos

Revisión exhaustiva de la Ficha CAE/TAE

Verifica que coincida con el tarifario oficial del banco y que incluya seguros, garantías y registros. Cualquier diferencia debe rectificarse antes de la firma.

Uso de simuladores oficiales

La CMF ofrece un simulador gratuito que incorpora la tasa corriente y los gastos declarados por cada entidad. El Banco de España y el ICO brindan hojas de cálculo para recalcular la TAE con cuotas variables.

Cálculo manual ejemplo

Crédito de $10 000 000 a 36 meses, 18 % nominal anual, comisión de apertura 2 % ($200 000) y seguro $15 000 mensuales. La CAE pasa de 19,6 % (sin cargos) a 26,8 % al incluir comisiones y seguros; un incremento de 7,2 p.p. visible solo tras el cálculo integral.

Estrategias para reducir o eliminar comisiones

Negociar la comisión de apertura

Presentar ofertas competidoras con menor cargo; los bancos suelen reducirla 30 % para retener al cliente.

Optar por seguros externos

Siempre que igualen cobertura, ley chilena y europea permiten contratar pólizas fuera de la entidad financiera, abaratando hasta 40 % la prima.

Evitar cláusulas de prepago con penalización

En líneas garantizadas por Fogape o SBA, exige prepago gratis; en hipotecas europeas, la penalización no puede exceder la pérdida financiera del banco.

Utilizar plataformas fintech

Los “marketplaces” reducen cargos de estudio y notaría al digitalizar procesos, según la Asociación Española de Fintech e Insurtech.

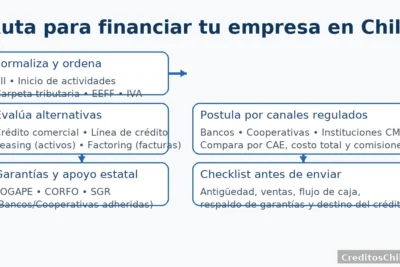

Lista de verificación antes de firmar

- Comparar CAE/TAE de al menos tres entidades.

- Revisar que el crédito respete la Tasa Máxima Convencional (Chile) o límite usurario local.

- Solicitar tarifa y pólizas detalladas por escrito.

- Preguntar por penalización de prepago y cláusulas de gracia.

- Exigir simulación con todos los cargos incluidos.

- Releer la letra chica en busca de “gastos de cobranza” automáticos.

Las comisiones y costos ocultos pueden elevar el precio real de un crédito en 5 a 10 puntos porcentuales. Conocer la normativa, utilizar simuladores oficiales, exigir transparencia y negociar cada cargo permite proteger tu flujo de caja y tu patrimonio. Aplica los pasos, ejemplos y herramientas de esta guía para convertirte en un consumidor financiero informado y evitar que los “junk fees” erosionen tus finanzas.

Comprender y vigilar las “letras chicas” de un préstamo exige mucho más que mirar la tasa nominal: comisiones de apertura, cargos de administración, seguros, gastos notariales y «junk fees» pueden inflar entre 5 y 10 puntos porcentuales la CAE/TAE real de un crédito. Esta ampliación profundiza en cómo detectar cada partida, qué dice la normativa comparada (Chile, UE, EE. UU.), qué límites legales existen, y qué herramientas gratuitas (CMF, Banco de España, CFPB) permiten recalcular el costo total antes de firmar. También incorpora hallazgos recientes de SERNAC y la CFPB sobre cargos abusivos y presenta un checklist avanzado para negociar o eliminar gastos superfluos.

Marco normativo y transparencia

Chile

La Ley 18 010 obliga a publicar la Tasa Máxima Convencional y a incorporar toda comisión en la CAE; la CMF recuerda que cualquier cobro sin servicio efectivo se considera interés encubierto. Además, la cotización debe tener validez mínima de siete días hábiles, con la CAE impresa en la Ficha de Información Normalizada.

Unión Europea

La Orden EHA 2899/2011 impone la presentación de una ficha precontractual (FIPRE) y limita las comisiones a servicios realmente prestados; todo gasto debe reflejarse en la TAE para garantizar comparabilidad entre entidades.

Estados Unidos

La Truth in Lending Act (Reglamento Z) define “finance charge” como cualquier importe asociado al crédito y obliga a divulgar el APR; la CFPB investiga sobrecargos (“junk fees”) en hipotecas y otros préstamos, Protección Financiera del Consumidor.

Catálogo de costos y su impacto

Comisiones “explícitas”

| Comisión | Rango habitual | Tratamiento legal |

|---|---|---|

| Otorgamiento/apertura | 0,5 %–2 % del monto | Permitida si se informa y refleja en CAE/TAECMF Chile |

| Administración/línea | 0,1 %–0,5 % anual | Debe vincularse a un servicio real (gestión de cartera) según Orden EHABOE |

| Prepago | 0 %–5 % saldo | Prohibida en Fogape; en UE no puede superar la pérdida financiera del bancoThe World Bank |

Costos “ocultos”

Seguros colectivos: SERNAC detectó diferencias de hasta 200 % entre entidades; el cliente puede contratar pólizas externas equivalentes.

Gastos de cobranza extrajudicial: topados por ley (9 % de la deuda), pero algunas financieras los aplican de forma sistemática, lo que motivó demandas de SERNAC.

Honorarios notariales y registro: deben cobrarse al costo; inflarlos constituye infracción de transparencia según la CMF.

Herramientas para recalcular el costo real

Simulador CAE de la CMF

Permite comparar créditos de consumo e inversión y muestra la Tasa Máxima Convencional vigente para verificar techo legal.

Calculadoras del Banco de España

El portal del Cliente Bancario ofrece hojas Excel para recalcular la TAE con cuotas variables, gastos y seguros incluidos.

CFPB Closing Cost Explorer

En EE. UU., la herramienta pública identifica cargos habituales y su rango razonable, facilitando la detección de “junk fees” anómalos.

Ejemplo práctico de impacto

Un préstamo de $10 000 000 a 36 meses, tasa nominal 18 %, comisión de apertura 2 % ($200 000) y seguro $15 000 mensual:

Sin cargos adicionales: CAE 19,6 %.

Incluyendo apertura y seguro: CAE 26,8 %.

La diferencia de 7,2 p.p. proviene exclusivamente de costos ocultos, evidenciando la relevancia de sumarlos al cálculo final.

Estrategias de mitigación

Negociar antes de firmar

Presentar cotizaciones de competidores con menores comisiones para obtener rebajas de hasta 30 % en la apertura; exigir prepago sin penalización si el crédito está garantizado por Fogape o programas equivalentes.

Usar seguros externos

La ley chilena y europea permiten contratar coberturas con terceros; comparadores muestran ahorros de 20 %–40 % en primas desgravamen.

Evitar “junk fees”

La CFPB recomienda pedir el detalle escrito de cada cargo y preguntar cuál sería el APR sin ese concepto; si la entidad no justifica el servicio, el cobro puede denunciarse.

Checklist avanzado

Verifica CAE/TAE con todos los conceptos, usando simuladores oficiales.

Confirma TMC vigente (publicada cada 14 de mes por CMF) y que la oferta no la sobrepase.

Solicita tarifa formal de comisiones, pólizas y gastos notariales; rechaza “gastos varios”.

Exige periodo de vigencia de la cotización (mínimo siete días en Chile).

Pregunta por prepago y pide cláusula sin penalización.

Revisa seguros: compara precios externos antes de aceptar el colectivo del banco.

Escanea el contrato en busca de “cobranza extrajudicial” automática y topes legales.

Dominar la anatomía de comisiones y costos ocultos es el pasaporte para conseguir financiación justa. Con las herramientas de la CMF, el Banco de España y la CFPB, junto a la normativa de transparencia, cualquier persona o Pyme puede desenmascarar «junk fees», reducir la CAE y proteger su flujo de caja. Integra el checklist anterior en tu rutina de análisis y transformarás la negociación de un crédito en un proceso transparente y financieramente saludable.

Deja una respuesta